Meta Platforms tiene previsto presentar sus resultados del segundo trimestre el miércoles. Los analistas esperan que la empresa continúe con su crecimiento de dos dígitos, centrándose principalmente en los ingresos por publicidad y en su nueva útil de inteligencia sintético, el maniquí Claridad 3.1.

La empresa matriz de Facebook, Meta Platforms, publicará sus resultados del segundo trimestre luego del obstrucción de los mercados estadounidenses el 31 de julio. El hércules de las redes sociales informó de unos sólidos resultados para el primer trimestre, pero ofreció unas previsiones decepcionantes, lo que provocó una caída del 15% de sus acciones el día del crónica. No obstante, sus acciones han subido un 33% en lo que va de año, lo que la convierte en una de las acciones con mejor rendimiento entre las Siete Magníficas en lo que va de 2024.

En el segundo trimestre, los inversores buscarán que se mantengan los sólidos ingresos publicitarios y que se avance en el expansión de la útil de inteligencia sintético (IA), el maniquí Claridad 3.1. Mientras tanto, el codicioso desembolso de Meta en avances de IA además podría ser un motivo de preocupación.

Pronósticos

Según FactSet, Meta prevé que sus ingresos en el segundo trimestre alcancen los 38.300 millones de dólares (35.260 millones de euros), lo que supone un crecimiento del 19,6% respecto al mismo trimestre del año preparatorio. Se prevé que el beneficio por actividad sea de 4,71 dólares (4,34 euros), lo que supone un crecimiento interanual del 57%. A pesar de la continua expansión, el ritmo previsto de crecimiento sugiere una desaceleración en comparación con el trimestre preparatorio.

En el primer trimestre, Meta registró un beneficio por actividad de 4,71 dólares (4,34 euros) sobre unos ingresos totales por ventas de 36.460 millones de dólares (33.560 millones de euros). Sus ingresos representaron un aumento interanual del 27%, mientras que el beneficio neto se duplicó con creces respecto al primer trimestre de 2023. Meta proyectó unas ventas totales de entre 36.500 millones de dólares (33.600 millones de euros) y 39.000 millones de dólares (35.600 millones de euros), con un punto medio de 38.200 millones de dólares (35.200 millones de euros) inferior a las previsiones de los analistas.

Por otra parte, los inversores seguirán de cerca las previsiones de Meta para el tercer trimestre, ya que los analistas esperan que los ingresos aumenten un 14,7% interanual. Se prevé que el crecimiento se desacelere aún más hasta un aumento del 12,6% en el posterior trimestre de este año, lo que sugiere un resto del año relativamente moderado.

Foco empresarial

La métrica esencia del rendimiento de Meta pasó de las cifras de suscripciones a los ingresos por publicidad desde el posterior trimestre de 2023, cuando dejó de proporcionar usuarios activos diarios y mensuales para aplicaciones familiares independientes. En su oficio, comenzó a utilizar una nueva métrica combinada de personas activas diariamente (DAP) de la grupo.

En el primer trimestre, los ingresos por publicidad fueron el principal impulsor de las ventas, con un crecimiento del 27% hasta los 35.640 millones de dólares, que aportaron el 98% de sus ingresos totales. Meta se benefició de las iniciativas publicitarias de los minoristas chinos en camino en el extranjero, como Temu y Shein, desde la segunda medio de 2023. Sin secuestro, tanto Estados Unidos como la Unión Europea están considerando aumentar los aranceles sobre los acervo baratos importados principalmente de China a través de estos minoristas de comercio electrónico. En el año electoral estadounidense, las crecientes probabilidades de una conquista de Trump podrían afectar a los ingresos por publicidad de las empresas de redes sociales, incluidas Meta y Google.

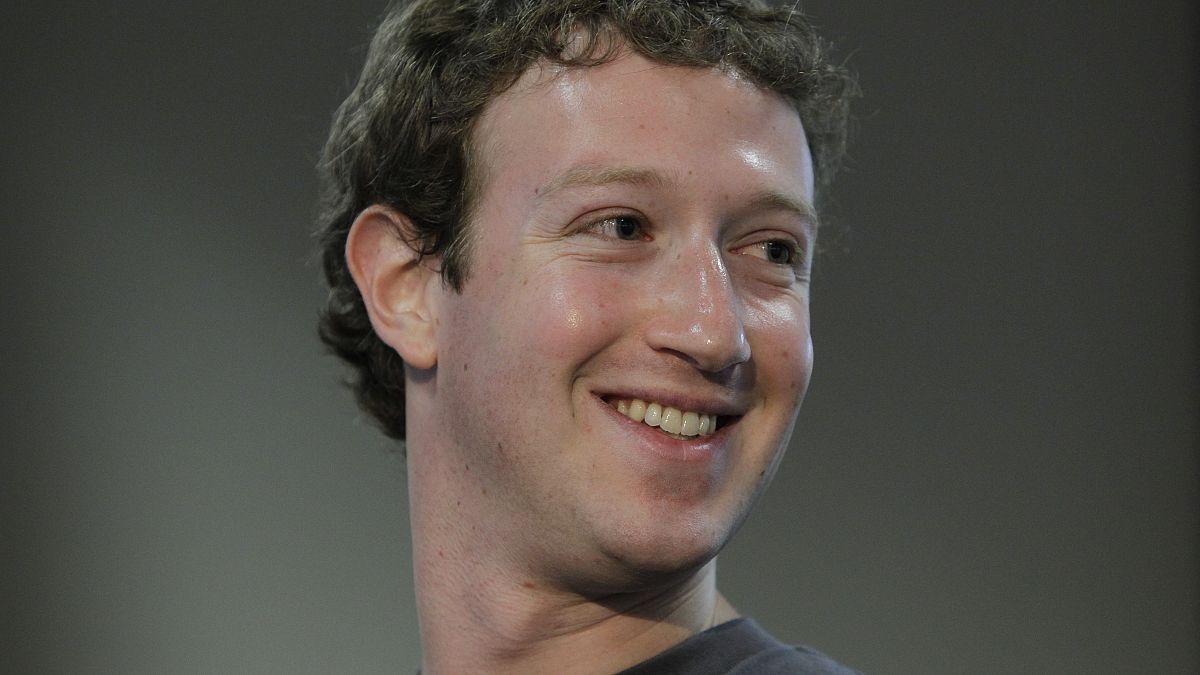

El desembolso de haber de Meta sigue siendo una preocupación para los inversores, ya que el director ejecutante Mark Zuckerberg ha indicado planes para aumentar el desembolso en proyectos relacionados con la IA, como la formación en IA y los chips de suscripción capacidad informática en sus centros de datos. La empresa prevé que los gastos de haber para todo el año 2024 oscilarán entre 35.000 millones de dólares (32.200 millones de euros) y 40.000 millones de dólares (36.800 millones de euros), lo que representa un aumento del 42% con respecto a 2023.

El avance de la IA aún no se ha monetizado

Meta se sitúa como uno de los líderes en la carrera de la IA, con su maniquí de modelos de jerigonza grandes (LLM) de IA generativa, LIama 3.1 405B, anunciado el 23 de julio. A diferencia de las herramientas de IA de otros gigantes tecnológicos, Claridad 3 es un maniquí de código extenso, que permite a los desarrolladores externos lograr y modificar su código. Meta afirma que este enfoque ahorrará la medio de los costos en comparación con herramientas como ChatGPT. El director ejecutante Mark Zuckerberg cree que Claridad se convertirá en el asistente de IA más popular para fines de este año. Sin secuestro, un maniquí de IA de código extenso además expone a la empresa a riesgos de seguridad y posibles obstáculos regulatorios.

Meta ha emprendedor sus modelos de IA en todas sus aplicaciones sociales, incluidas Facebook, WhatsApp, Instagram y Messenger. Estos servicios de IA son gratuitos actualmente y aún no se han monetizado.

En la conferencia de prensa de ganancias, Zuckerberg señaló: “Históricamente hemos gastado mucha volatilidad en nuestras acciones durante esta escalón de nuestra táctica de productos en la que estamos invirtiendo en avanzar un nuevo producto pero aún no lo estamos monetizando”.

A pesar de la descuido de ganancias monetizadas inmediatas de la útil de IA, es probable que Meta introduzca anuncios en las interacciones de IA en sus plataformas sociales o cobre por el acercamiento a su maniquí de IA.